令和8年度以降適用される個人住民税に関する主な税制改正

令和8年度以降適用される個人住民税に関する主な税制改正について

令和7年度税制改正において、物価上昇局面における税負担の調整及び就業調整対策(いわゆる年収の壁への対応)の観点から、給与所得控除の見直し、同一生計配偶者及び扶養親族の合計所得金額に係る要件等の引き上げ、大学生年代の子等に関する特別控除(特定親族特別控除)の創設が行われました。

改正は令和7年中(1月1日から12月31日まで)の収入を基礎とする令和8年度個人住民税から適用されます。

税制改正の内容

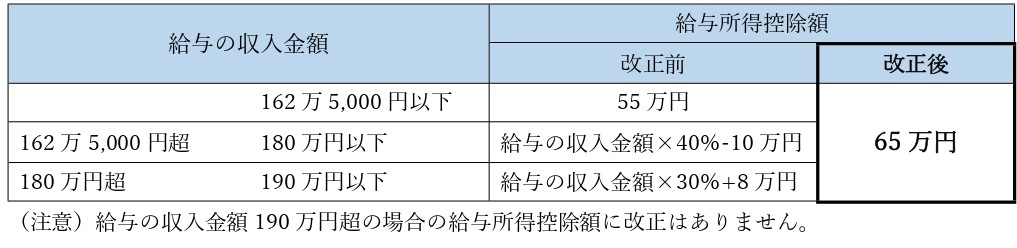

1.給与所得控除の見直し

給与所得者に適用される給与所得控除について、最低保障控除額が55万円から65万円に変更されます。これにより給与収入額が190万円以下の人の給与所得控除額が最大10万円引き上げられます(190万円を超える場合、変更はありません)。

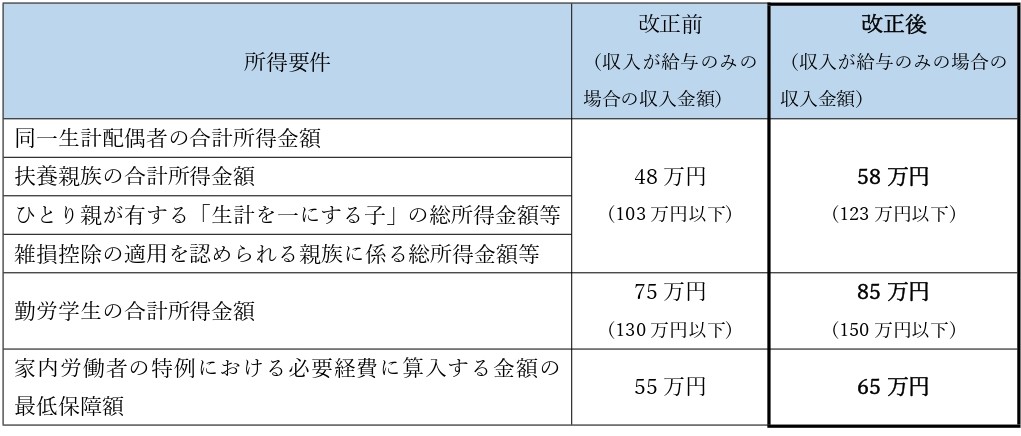

2.各種扶養控除等に係る所得要件の引上げ

各種扶養控除等の適用を受ける所得要件額が10万円引き上げられます。

合計所得金額とは

合計所得金額とは、配当所得、不動産所得、事業所得、給与所得、雑所得(公的年金等に係る所得など)の「総合所得」を合計した金額(純損失または雑損失等の繰越控除を適用する前の金額)のことをいいます。

なお、土地・建物等の譲渡所得などの分離所得も含まれます。

〇土地・建物等の譲渡所得など、分離課税の所得については特別控除適用前の所得金額で計算します。

〇源泉分離課税の対象となる退職所得は含まれません。

〇上場株式等の配当所得や、源泉徴収を選択した特定口座内の上場株式等の譲渡所得は、申告すると合計所得金額に含まれます。

総所得金額等とは

総所得金額等とは、合計所得金額から、純損失または雑損失等の繰越控除を適用した後のすべての合計所得のことをいいます。

ここでも分離所得の土地・建物等の譲渡所得に伴う特別控除は適用されていません。

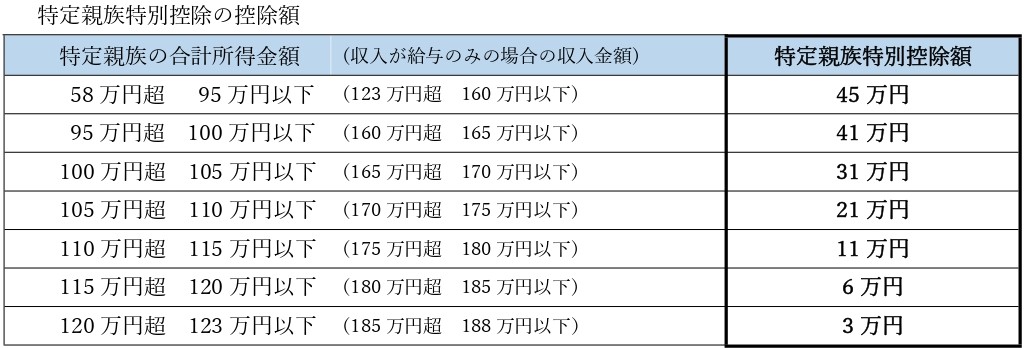

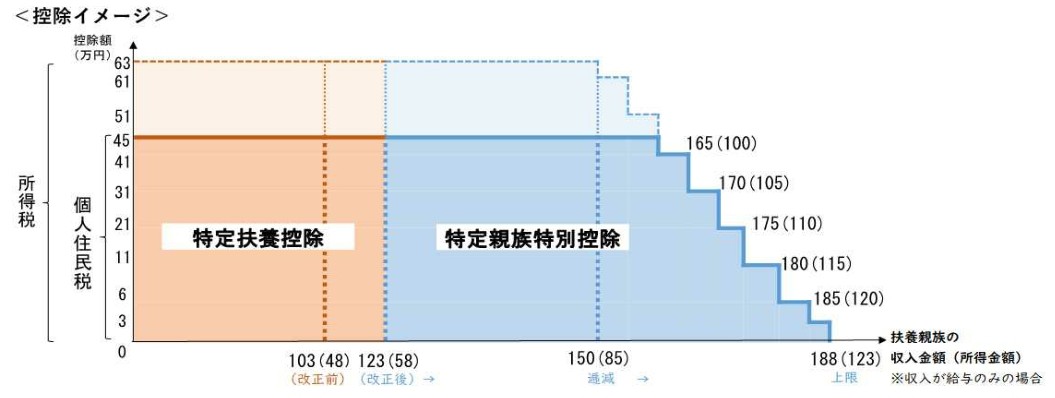

3.大学生年代(19歳以上23歳未満)の子等に関する特別控除(特定親族特別控除)の創設

19歳以上23歳未満の人の内、合計所得金額が58万円を超え、扶養控除を適用できない人についても段階的に控除を受けられるようになります。

(注意)あくまで一部控除を認めるものであり、扶養人数には含まれません。

4.子育て世帯等に対する住宅ローン控除の拡充の延長

次の1から3までのいずれかに該当する者が、認定住宅等の新築等をして令和6年中に居住の用に供した場合の借入限度額を上乗せすることとされた措置について、令和7年中に居住の用に供した場合にも延長されました。

1.年齢が40歳未満であって、配偶者を有する者

2.年齢が40歳以上であって、年齢が40歳未満である配偶者を有する者

3.年齢が19歳未満の扶養親族を有する者

住宅ローン控除の適用条件や借入限度額等について詳しくは、国土交通省ホームページ(外部リンク)をご覧ください。

この記事に関するお問い合わせ先

財務部 税務課

奈良県葛城市柿本166番地

電話番号:0745-44-5009

ファクス番号:0745-69-6456

メールフォームによるお問い合わせ

更新日:2025年09月24日